|

Свершилось! Кабмин наконец-таки утвердил новую форму счета-фактуры. Да еще и корректировочный счет-фактуру разработал. Заполнять их соответственно нужно по новым правилам и с использованием «справочных» материалов. Новую форму счета-фактуры бухгалтеры ждали уже давно. По сути именно из-за того, что Правительство затягивало утверждение нового шаблона счета-фактуры, бизнес не мог перейти на электронный оборот этими документами. Конечно, правила обмена счетами-фактурами в «цифровом» формате были разработаны и, мало того, вступили в силу уже давно. Речь идет о приказе Минфина России от 25 апреля 2011 г. № 50н, утвердившем «Порядок выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи». Но для того, чтобы реально им воспользоваться, нужно было дождаться утверждения ФНС России форматов документов для выставления счетов-фактур, а налоговики решили «потерпеть», пока появится новая форма счета-фактуры. Сразу скажем, что налоговое ведомство среагировало довольно быстро. Как только в свет вышли новые формы счетов-фактур, ФНС были разработаны форматы документов, используемых для их выставления: извещения о получении, подтверждений даты отправки и получения, уведомления об уточнении счета-фактуры (приказ ФНС России от 30 января 2012 г. № ММВ-7-6/36@). Применять новые формы счетов-фактур можно уже сейчас. Но из-за того, что постановление Правительства РФ от 26 декабря 2011 г. № 1137 (которым в общем-то и были утверждены «свежие» шаблоны счетов-фактур, журнала их учета, книг покупок и продаж) было опубликовано с опозданием, актуальными остаются старые формы. Правда, недолго – до 1 апреля этого года (письмо Минфина России от 31 января 2012 г. № 03-07-15/11).

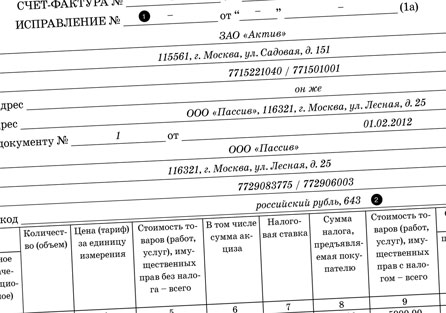

Итак, что же это за зверь такой – новый счет-фактура? Кодовая составляющая Новая форма счета-фактуры приобрела несколько новых элементов. Во-первых, это строка для указания номера и даты изменений.

Зачем появился такой элемент? Все очень просто: изменились правила внесения исправлений в счета-фактуры. Если прежде ошибки можно было исправлять в уже имеющемся документе, то новый шаблон исправлять нельзя. В случае неправильного заполнения счета-фактуры потребуется выставить новый экземпляр. Именно для отражения этого факта и предназначена строка «ИСПРАВЛЕНИЯ» (пример 1, <1>). Заполнять этот реквизит нужно далеко не в каждом счете-фактуре. Если документ составляется впервые и не имеет ошибок, здесь проставляются прочерки. Заполняется строка только при выставлении второго экземпляра, взамен испорченного счета-фактуры. Номер и дата по строке 1 исправленного счета-фактуры будут те же, что и в первоначальном варианте документа. Во-вторых, появилась строка для отражения валюты, в которой выставляется счет-фактура (пример 1, <2>). Этот реквизит является обязательным. Если строка окажется незаполненной, в вычете по НДС на основании этого документа налоговики могут отказать и будут абсолютно правы. Напомним, что требование об указании валюты, в которой выставляется счет-фактура, считается обязательным для исполнения уже давно. Просто раньше инспекторы не придирались к отсутствию соответствующих упоминаний просто потому, что для этого реквизита не находилось места в предыдущей форме. Сейчас же у них появились все основания «снять» вычет, если не указать валюту. Помимо наименования валюты в данной строке необходимо вписать ее код. Они приведены в «ОК (МК (ИСО 4217) 003-97) 014-2000. Общероссийский классификатор валют» (утв. постановлением Госстандарта России от 25 декабря 2000 г. № 405-ст). Например, российскому рублю соответствует цифровой код «643», евро – «978», американскому доллару – «840». В-третьих, в новом счете-фактуре введены новые графы для указания цифровых кодов. Для заполнения каждой из них необходимо руководствоваться разными классификаторами. Особые правила

Если оплата по договору установлена в у. е. или в сумме, эквивалентной определенной сумме в инвалюте, в счете-фактуре указывается валюта «российский рубль» и код 643. |

Для заполнения графы 2 «Код единицы измерения» (пример 1, <3>) нужно использовать «ОК 015-94 (МК 002-97). Общероссийский классификатор единиц измерения» (утв. постановлением Госстандарта России от 26 декабря 1994 г. № 366). Например, если отгружается штучный товар, по графе нужно проставить код «796». А если компания продает в расчете за килограмм – «166». Еще одна «кодовая» графа – графа 10 (пример 1, <4>), где указывается цифровой код страны происхождения товара. Эта графа, так же как и соседние графы 10а «краткое наименование» и 11 «Номер таможенной декларации», не заполняется только в двух случаях: - товар производится в России;

- оформляется счет-фактура на аванс.

В противном случае здесь проставляются прочерки. В обеих ситуациях по графам проставляются прочерки. Если счет-фактура заполняется на продажу продукции, произведенной за рубежом, при заполнении графы 10 указывается код в соответствии с «ОК (МК (ИСО 3166) 004-97) 025-2001. Общероссийский классификатор стран мира» (утв. постановлением Госстандарта России от 14 декабря 2001 г. № 529-ст). Пример 1

1 февраля ЗАО «Актив» отгрузило помидоры ООО «Пассив». Цена за килограмм – 50 руб. Количество отгруженных товаров – 100 килограммов.

Продажа помидоров облагается по ставке 18 процентов.

Оплата производится в рублях.

Таким образом, стоимость партии помидоров без налога составила 5000 руб., а с НДС – 5900 руб.

Адрес ЗАО «Актив»: 115561, г. Москва, ул. Садовая, д. 151.

ИНН: 7715221040.

КПП: 771501001.

«Актив» производит отгрузку самостоятельно.

Адрес ООО «Пассив»: 116321, г. Москва, ул. Лесная, д. 125.

ИНН: 7729083775.

КПП: 772906003. |

Корректировочный счет-фактура Еще одна разработка Кабмина – форма корректировочного счета-фактуры. Аналогов этому документу прежде не было. Выставляются корректировочные счета-фактуры при изменении стоимости уже отгруженных товаров. Фактически здесь может быть только две ситуации: - изменение цены (тарифа);

- уточнение количества отгруженной продукции.

Важно понимать, что корректировочный и счет-фактура, которым вносятся исправления в первоначально неправильно оформленный документ, – не одно и то же. Даже если изменения произошли в цене или количестве отгруженной продукции. Минфин России успел уже дать некоторые уточнения по этому поводу. В частности, в письме от 30 ноября 2011 г. № 03-07-09/44 говорится, что, если изменение цены товара произошло из-за технической ошибки, возникшей из-за неправильного ввода данных о цене и количестве отгруженных товаров, или же в связи с арифметической ошибкой, корректировочный счет-фактуру выставлять не следует. Корректировочный счет-фактура применяется, только когда речь заходит об изменениях в определенных условиях договора. Выставлять корректировочный счет-фактуру можно только при наличии ряда документов (п. 10 ст. 172 НК РФ), а именно: договора, соглашения, иного первичного документа, подтверждающего согласие покупателя на изменение стоимости отгруженных товаров, в том числе из-за изменения их цены или количества. Это важно

Если обычный счет-фактуру необходимо исправить уже после составления корректировочных счетов-фактур к нему, то в дубликат обычного счета-фактуры вносятся сведения без учета данных, содержащихся в корректировочных документах. То есть те же цены и количество, которые были при отгрузке, до изменений. |

Так же как и для обычных счетов-фактур законодатели установили для корректировочных обязательные реквизиты. Их отражение является принципиальным для получения вычета и возмещения НДС. Итак, среди обязательных реквизитов должны оказаться: - наименование «корректировочный счет-фактура», порядковый номер и дата его составления;

- номер и дата составления счета-фактуры, вносящего изменение в корректировочный счет-фактуру;

- наименования, адреса и ИНН продавца и покупателя;

- название товара (работы, услуги, передаваемых имущественных прав);

- количество товаров до и после изменения условий договора;

- наименование валюты;

- цена до и после изменения;

- стоимость всего количества товаров без налога до и после внесенных изменений;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога до и после изменения стоимости отгруженных товаров;

- стоимость всего количества товаров с учетом НДС до и после изменения стоимости отгруженных товаров;

- разница между показателями счета-фактуры, по которому осуществляется изменение стоимости отгрузки, и показателями, рассчитанными после изменений.

В принципе, заполнение корректировочного счета-фактуры подчиняется той же логике, что и при оформлении обычного счета-фактуры. Строка «ИСПРАВЛЕНИЕ КОРРЕКТИРОВОЧНОГО СЧЕТ-ФАКТУРЫ» заполняется только тогда, когда оформляется документ взамен «испорченного». В противном случае здесь ставятся прочерки. Коды определяются в соответствии с теми же классификаторами. Минфин утверждает

Корректировочный счет-фактура не составляется, если итоговая цена партии товаров определяется после отгрузки на основании котировок. Такое уточнение было сделано Минфином России в письме от 1 декабря 2011 г. № 03-07-09/45. |

Вносить исправления в корректировочный счет-фактуру нужно по тем же правилам, что и в обычный. Иными словами, если ошибка была совершена при заполнении первоначального корректировочного счета-фактуры, нужно также создать новый экземпляр корректировочного счета-фактуры. Пример 2

Воспользуемся условиями примера 1. Но с определенными уточнениями.

Согласно условиям договора, после отгрузки стоимость продукции могла измениться.

10 апреля цена продукции составила 40 руб. за килограмм.

Стоимость товаров после изменения цены за килограмм составила 4000 руб.

Вполне логично, что изменилась и сумма налога. После снижения цены за килограмм помидоров размер НДС составил 720 руб.

Вместо 5900 руб. ООО «Пассив» заплатит продавцу за ту же партию товаров 4720 руб.

Экономия стоимости – 1180 руб. (в том числе НДС – 180 руб.). Необходимо составить корректировочный счет-фактуру. |

Т.Б. Прасолова, налоговый консультант

|